Saxo Bank – zalety, wady, opinie użytkowników o brokerze forex

Ten regulowany i bezpieczny bank umożliwia inwestowanie w tysiące różnorodnych aktywów, takich jak akcje i fundusze ETF, obligacje, kontrakty CFD, instrumenty pochodne oraz forex. I tym ostatnim zajmiemy się dzisiaj bardziej szczegółowo.

Saxo Bank opinie 2025

Opinie o Saxo Bank pisane przez użytkowników z całego świata są w większości bardzo pozytywne. Klienci najczęściej chwalą:

- Bogaty wybór produktów i szeroki zakres klas aktywów.

- Niską opłatę za przewalutowanie — jedynie 0,25%.

- To, że Saxo Bank jest bezpieczny i w pełni regulowany.

- Możliwość gry na dźwigni na rynku forex i CFD.

- Ogromną liczbę par walutowych na forex, także w połączeniu z metalami czy kryptowalutami.

- Niskie spready.

Zobacz także: rachunek maklerski w duńskim banku inwestycyjnym Saxo Bank

Konto forex Saxo Bank — oferta produktowa

Transakcje FX SPOT oraz kryptowaluty FX

Trzeba przyznać, że oferta jest imponująca: możesz handlować ponad 185 parami walutowymi. Popatrzmy na naszą rodzimą walutę, złotówkę: możesz nią handlować w parach z 14-toma innymi walutami. Dla euro mamy 31 par, w tym 28 w połączeniu z tradycyjnymi walutami oraz 4 na walutach nieklasycznych: w połączeniu z BTC, ETH, kursem złota oraz srebra. W 22 parach euro jest walutą bazową, w 6 pozostałych kwotowaną.

Nietypowe pary walutowe w Saxo Bank

Napiszmy nieco więcej o nietypowych parach walutowych. W Saxo Banku możesz handlować na forex w parach z kryptowalutami. Są to BTC i ETH: w parze z USD, EUR, JPY.

Oprócz tego można handlować w parach z metalami szlachetnymi. Wspomnieliśmy już o złocie i srebrze, ale oprócz nich dostępne są także dwie pary z platyną (USD i ZAR).

Opcje FX w ofercie Saxo Bank

Tradycyjne pary walutowe Cię nie satysfakcjonują? To może lepszym wyborem będą opcje waniliowe FX? W momencie tworzenia tej recenzji Saxo Bank oferuje 47 opcji FX, w tym 3 w połączeniu z metalami (XAUUSD, XAUEUR, XAGUSD).

- Zapadalność od 1 dnia do roku.

- Typy opcji: Call i Put.

- Opcje typu europejskiego, co oznacza, że opcja może być wykonana tylko w dniu wygaśnięcia.

- Minimalna wielkość zlecenia: 10 tys. jednostek.

- Metoda rozliczenia: konwersja na pozycję SPOT lub rozliczenie gotówkowe.

- Saxo Bank udostępnia zaawansowane narzędzia ułatwiające handel opcjami, takie jak rozbudowane funkcje łańcucha opcji czy dostęp do narzędzi zarządzania ryzykiem, takich jak Saxo Spot Ladder i Volatility Grid.

- Tutaj sprawdzisz spready dla opcji waniliowych w Saxo Banku. Pamiętaj, że widoczne spready są bieżące 30-dniowe spready at-the-money.

Opłaty za rachunek inwestycyjny Saxo Bank

Spready forex w Saxo Bank

Wysokość spreadów zależy od dwóch czynników:

- Wybranej pary walutowej. Im para jest bardziej popularna, tym spread niższy.

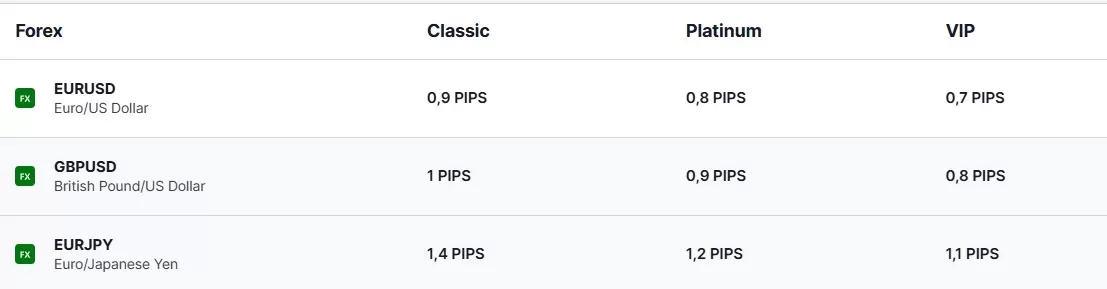

- Rodzaju rachunków inwestorów detalicznych. Saxo Bank oferuje trzy rodzaje kont (wszystkie są bezpłatne, a to, jaki pakiet dostaniesz, zależy od depozytu, jaki wpłacisz na początku. Więcej o planach Saxo Bank). Im pakiet jest wyższy, tym spready są niższe. Konto Platinum i VIP oznacza niższe opłaty, a więc wyższą rentowność inwestycji.

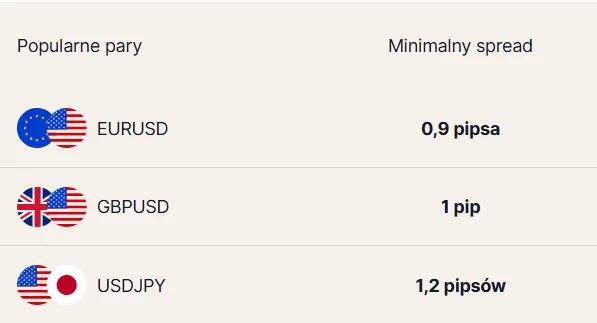

Na stronie Saxo Banku znajdziemy prostą tabelkę, w której przedstawiono minimalne spready dla trzech najpopularniejszych par walutowych. Są to spready dla konta Classic, najprostszego podstawowego rachunku.

Minimalne spready dla wyższych planów są jeszcze niższe. Na przykład dla EURUSD spread w planie Platinum to 0,8 pipsa, a przy koncie VIP tylko 0,7 pipsa.

Wysokość minimalnych spreadów dla poszczególnych par walutowych sprawdzisz na stronie internetowej Saxo Bank.

Punkty swapowe w Saxo Banku

Handlujesz na rynku FX Spot i nie zamknąłeś swojej pozycji do godziny 17:00 czasu EST, czyli 23:00 czasu polskiego? W takim razie Twoja pozycja zostanie przedłużona (nazywamy to rolowaniem) na kolejny dzień roboczy.

Rolowanie pozycji – jak działa?

Kiedy kupujesz lub sprzedajesz waluty na rynku spot, transakcja normalnie powinna się rozliczyć po 2 dniach roboczych (T+2). Jednak Saxo Bank nie rozlicza fizycznie takich pozycji, a je przedłuża na kolejny dzień roboczy. Popatrz na przykład:

🧾 Przykład:

W poniedziałek kupujesz euro za dolary i pozostawiasz pozycję otwartą do wtorku.

Transakcja teoretycznie powinna się rozliczyć w środę (T+2), ale Saxo Bank ją automatycznie przedłuża, czyli roluje.

- Dzień rozliczenia przechodzi na czwartek. Jeśli nie zamkniesz pozycji we wtorek, zostanie ona kolejny raz zrolowana. Dzień rozliczenia przesunie się na piątek. Itd.

Rolowanie pozycji w Saxo Banku składa się z dwóch elementów:

- Punkty swap Tom/Next (cena forward).

Punkty swap to korekta kursu, którą nalicza się w zależności od różnicy stóp procentowych między dwiema walutami w Twojej parze. Saxo bierze dane (stawki BID/ASK dla każdej waluty) z dużych banków (tzw. Tier-1), dodaje swoją marżę (stawkę markup/markdown) i wylicza tzw. punkty swap. Punkty te dodaje lub odejmuje od kursu Twojej pozycji, co oznacza, że możesz zarobić na pozycji (jeśli za walutę z niższą stopą procentową kupujesz walutę z wyższą stopą procentową), lub dopłacić (sytuacja odwrotna: kupujesz walutę z niższą stopą za walutę z wyższą)

Nieco inaczej jest w przypadku rolowania pozycji na kryptowalutach FX:

- 15% rocznie dla pozycji długich

- 0% dla pozycji krótkich

- +/- marża różnic stóp procentowych, która zależy od rodzaju posiadanego konta, czyli +/-3,45% dla konta Classic, +/-2,70% przy rachunku Platinum i +/-2,33% dla klientów VIP.

2. Finansowanie niezrealizowanego zysku/straty (odsetki z tytułu finansowania).

Jeśli nie zrealizujesz swojego zysku/straty w danym dniu (do godziny 17:00 EST), to Saxo Bank naliczy Ci od nich lub doliczy do nich odsetki. Po prostu traktuje niezrealizowane zyski/straty jako „pożyczkę” od nich. Czyli płacisz za „pożyczony zysk” lub „pożyczoną stratę”.

Stawka jest obliczana codziennie wg następującej formuły: oprocentowanie overnight na rynku + markup w wysokości +/- 2,00%.

Dźwignia finansowa na forex Saxo Bank

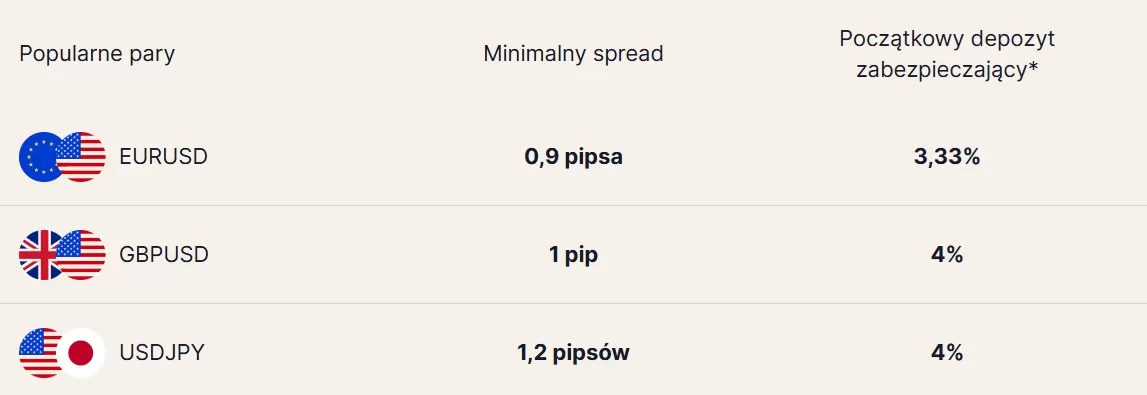

Saxo Bank to dom maklerski wywodzący się z Danii, czyli znajduje się na terenie UE. Działa w wielu krajach na świecie, ale w krajach UE musi stosować się do ograniczeń narzuconych przez Europejski Urząd Nadzoru Giełd i Papierów Wartościowych (ESMA). ESMA określiła m.in. maksymalny poziom dźwigni finansowej dla poszczególnych instrumentów finansowych (w tym dla par walutowych) dla klientów indywidualnych. Oznacza to, że żaden podmiot nie może stosować wyższych dźwigni (mogą one być co najwyżej niższe).

Co ważne, w Saxo Banku poziomy dźwigni finansowej mogą podlegać okresowym zmianom w zależności od płynności i zmienności danej pary walutowej. Poziom aktualnie dostępnej dla pary walutowej dźwigni znajdziesz w serwisie transakcyjnym Saxo Banku.

Maksymalne poziomy dźwigni zgodne z ESMA:

- Maksymalna dźwignia 30:1: może być stosowana przy głównych parach walutowych, czyli EURUSD, USDJPY, GBPUSD, USDCHF, AUDUSD, USDCAD, NZDUSD.

- Dźwignia 20:1: dostępna dla pozostałych par walutowych, złota i głównych indeksów.

- Dźwignia 10:1: dla pozostałych metali szlachetnych i surowców oraz dla indeksów, które nie są głównymi.

- 5:1: dla pojedynczych akcji i innych instrumentów.

- 2:1: maksymalna dźwignia dla kryptowalut.

I teraz popatrz. ESMA dopuszcza dźwignię 30:1 dla głównych par walutowych. Natomiast w momencie pisania tego tekstu Saxo Bank dopuszcza maksymalną dźwignię na parze USDJPY (która jest jedną z par głównych) w wysokości 25:1, czyli wymagającą początkowego depozytu zabezpieczającego na poziomie 4%. Tak więc każdorazowo warto sprawdzić w serwisie, z jaką dźwignią możesz aktualnie handlować.

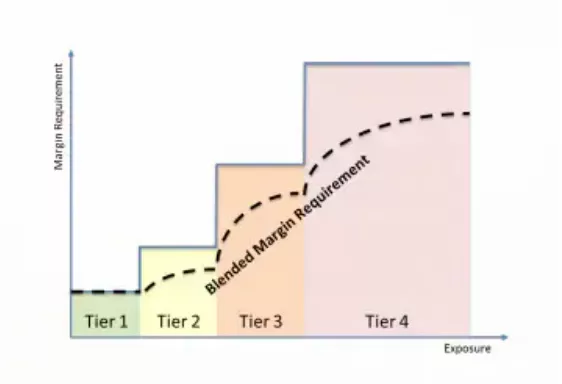

Wiele poziomów depozytu zabezpieczającego przy handlu z dźwignią w Saxo Banku

Jest jeszcze jedna, ważna rzecz, o której musisz pamiętać, jeśli planujesz grać na dźwigni w Saxo Banku.

Saxo Bank stosuje metodologię wielu poziomów depozytu zabezpieczającego. Dla niewtajemniczonych wyjaśnię: im więcej inwestujesz, tym wymagany poziom depozytu zabezpieczającego będzie wyższy. I odwrotnie: jeśli poziom ekspozycji spadnie, spada również wymagany poziom depozytu. Saxo Bank ma prawo zmieniać poziomy wymaganych depozytów bez wcześniejszego powiadomienia — miej to na uwadze.

Wyjaśnijmy na przykładzie, jak działa wielopoziomowy depozyt zabezpieczający.

Załóżmy, że chcesz handlować EURUSD:

Masz pozycję 50 000 EUR → wymagany depozyt 3,33%.

Dokupujesz kolejne 150 000 EUR → depozyt średnio rośnie, np. do 4%.

Im więcej ryzykujesz (czyli więcej masz „na rynku”), tym więcej musisz mieć „zabezpieczenia” w gotówce. Pomimo że cały czas handlujesz tą samą parą walutową.

Platforma handlowa forex Saxo Bank

W handlu forex liczą się już nawet nie sekundy, ale wręcz ich ułamki. Dlatego tak ważna jest niezawodna platforma, która będzie w stanie zrealizować zlecenie w mniej niż mgnieniu oka. Według statystyk z kwietnia 2025 r. transakcje w Saxo Banku są przetwarzane ze średnią prędkością na poziomie 0.012 sekund.

Saxo Bank udostępnia 3 autorskie platformy handlowe. Wszystkie z nich są bezpłatne i dostępne dla każdego inwestora.

1. SaxoInvestor.

Jest dobra dla początkujących i raczej nie nadaje się do zaawansowanego handlu na rynku forex.

2. Saxo TraderGO.

Platforma dla profesjonalistów. Dostępna w wersji na przeglądarkę internetową i w formie aplikacji mobilnej. Umożliwia:

- składanie zaawansowanych zleceń (np. Osłona rachunku — anulowanie i zamykanie wszystkich pozycji oprócz funduszy i akcji w momencie jej uruchomienia, zlecenia stop limit i trailing stop, czy szybkie zamykanie wszystkich pozycji FX oraz CFD dwoma kliknięciami).

- Ustawienie alertów dotyczących depozytu zabezpieczającego.

- Zestawienie depozytu zabezpieczającego.

- Udoskonalony moduł zleceń: mniej kliknięć, aby złożyć zlecenie. Szczególnie ważne na forex, gdzie liczą się sekundy.

- Narzędzia do analizy technicznej i fundamentalnej.

- Rozbudowane narzędzia wykresów.

3. Saxo TraderPRO.

Zaawansowana, w pełni konfigurowalna platforma transakcyjna w wersji do pobrania na komputer.

- Obsługa do 6 ekranów na Windows i Mac.

- Depth Trader.

- Zlecenia algorytmiczne.

- Dostęp do arkusza zleceń w czasie rzeczywistym.

- Łańcuchy opcji.

Konto forex Saxo Banku — jak założyć?

Wszystko, czego potrzebujesz do założenia konta forex w Saxo Bank to Twój dowód osobisty oraz dokument potwierdzający adres zamieszkania, np. wyciąg z konta bankowego czy rachunek za prąd.

- Wchodzisz na stronę Saxo Bank i wybierasz opcję założenia konta.

- Uzupełniasz dane, weryfikujesz adres e-mail i numer telefonu kodami, ustalasz hasło do logowania.

- Weryfikujesz tożsamość (dołączasz zdjęcie dowodu osobistego i selfie) oraz adres zamieszkania.

- Czekasz na wynik weryfikacji, która z reguły trwa kilkanaście-kilkadziesiąt minut.

- Wpłacasz pieniądze i zaczynasz trading!

Czy Saxo wystawia PIT?

Klienci Saxo Banku nie dostają gotowego formularza PIT, ale otrzymują bezpłatny raport podatkowy w formacie PDF lub Excel. To nie jest typowy PIT-8C, ale zawiera wszystkie potrzebne dane oraz wskazówki, które wartości i gdzie wpisać w swoich zeznaniach podatkowych.

Co znajdziesz w raporcie podatkowym Saxo Banku?

Pełne zestawienie transakcji kupna i sprzedaży.

Wyliczone zyski i straty kapitałowe przeliczone na PLN według kursów NBP.

Informacje o wypłaconych dywidendach, także w PLN, z uwzględnieniem pobranego podatku u źródła.

Rozliczenie zysków z instrumentów pochodnych, np. opcji czy kontraktów CFD.

Dane o stratach kapitałowych, które możesz przenieść na kolejne lata.

Wykaz opłat i prowizji, które można zaliczyć do kosztów uzyskania przychodu.

Informacje o otrzymanych odsetkach od wolnego kapitału.

Bonusy z programu poleceń.

Co więcej, jeśli masz akcje z USA, Saxo Bank automatycznie wypełnia formularz W-8BEN dla większości klientów. Dzięki temu podatek od dywidend z USA wynosi 15% zamiast 19%.

Raport pobierzesz w panelu klienta:

Menu główne → Aktywność na koncie i raporty → Raporty konta → Pobierz raport → Raport podatkowy.

Konto inwestycyjne forex u brokera Saxo Bank — zalety i wady

Zalety

- Regulowany broker (licencja bankowa wydana przez duński FSA, licencje bankowe w innych lokalizacjach: Wielka Brytania, Szwajcaria, Singapur, Hongkong, Australia, Włochy i Japonia, nadzór ze strony KNF w Polsce).

- Dostęp do ponad 180 par walutowych.

- Jeden rachunek do wszystkiego: forex, akcje, ETF-y, CFD, obligacje, kryptowaluty, opcje itp.

- Profesjonalne platformy handlowe SaxoTraderGO i SaxoTraderPRO.

- Jasno przedstawione spready, swap-y, opłaty za finansowanie.

- Niskie spready.

- Brak prowizji za wpłaty i wypłaty środków.

- Brak prowizji za przelew środków w PLN.

- Bezpłatne konto demo

Wady

- Rolowanie pozycji overnight generuje opłaty.

- Broker nie wystawia PIT-8C. Inwestorzy otrzymują raporty podatkowe, w których są wyszczególnione informacje o transakcjach w danym roku podatkowym.